Menschen mit Ersparnissen stehen immer wieder vor schwierigen Fragen. Wie sorgt man am besten für das eigene Alter vor? Welche Geldanlage entspricht den eigenen Wünschen? Sind Aktien wirklich profitabel? Diese Fragen geistern den Anlegern immer wieder durch den Kopf. Doch welche Geldanlagen gibt es eigentlich und wie kann man ihre Vor- sowie Nachteile zusammenfassen?

Kernpunkte des Artikels:

- Welche Geldanlagen gibt es?

- Welche Vor- und Nachteile haben die unterschiedlichen Arten?

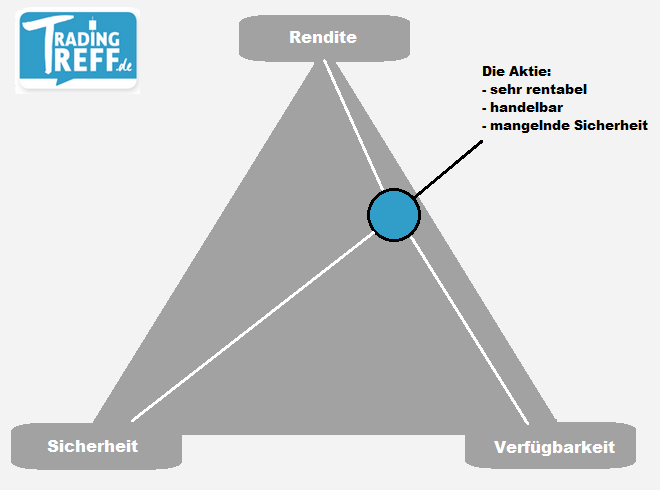

Auf der Suche nach der passenden Geldanlage kommen Anleger immer wieder an denselben Punkt. Der Wunsch nach möglichst viel Rendite bei gleichzeitig überschaubaren Risiken dominiert auf der Suche nach einer passenden Geldanlage. Doch welche Sparform ist für welches Ziel wirklich geeignet? Immerhin stehen hohe Erträge gegen den Wunsch das Geld sicher anzulegen. Das magische Dreieck der Vermögensanlage zeigt diesen Umstand auf.

Ausgangssituation

Die Deutschen lieben ihr Sparbuch. Dieses Titelthema kommt immer wieder in den großen Zeitungen des Landes zum Vorschein. Grund dafür ist die Vorsicht der deutschen Anleger nach dem Wahnsinn aus dem Jahr 2000. Damals hat die Aktieneuphorie Millionen Menschen angesteckt und an der Börse handeln lassen. Mit dem Absturz, der sich bis in das Jahr 2003 zog, wurden viele der hart erarbeiteten Ersparnisse dann im Wert drastisch reduziert und führten zu einer sehr hohen Risikoscheu. Diese Risikoscheu hielt bis in das Jahr 2017 an. Erst im Jahr 2018 wurden abermals viele Menschen vom Spekulationsfieber angesteckt. Allerdings handelte es sich nun um die digitale Welt – der Bitcoin wurde die ultimative Anlage. Doch auch diese Blase ist geplatzt – vorerst.

Ob nun Aktien, Tagesgeld oder Bitcoin die perfekte Anlagen sind, entscheidet nicht die wirklich Aussicht der Produkte, denn niemand weiß heute schon, wo morgen die Kurse stehen. Viel eher ist die richtige Auswahl von den eigenen Wünschen und Zielen und den Rahmendaten der Geldanlage abhängig. Im Folgenden stelle ich Ihnen Produkte aus dem riesigen Universum der Geldanlagen in Kurzform vor.

Tages- und Termingeld – liquide Anlage für kurze Zeiträume

Pro:

- sehr hohe Liquidität

- Anlegerschutz bis 100.000 Euro (deutsche Einlagensicherung) pro Person und Institut

- unkompliziert und schnell zu eröffnen

Contra:

- sehr niedrige Zinsen

- keine planbaren Renditen

- oftmals kein Inflationsausgleich möglich

Sparbuch – beliebte Sparform trotzt niedrigen Erträgen

Pro:

- Geld kann jederzeit (meistens mit dreimonatiger Frist) gekündigt und verfügt werden

- 100.000 Euro sind innerhalb der deutschen Einlagensicherung sicher

- zusätzliche Sicherheiten durch Einlagensicherung der Privatbanken, Sparkassen und Genossenschaftsbanken

Contra:

- wenig Ertrag in einer Niedrigzinsphase

- keine planbaren Erträge

- oftmals kein Inflationsausgleich möglich

Anleihen – planbare Renditen für Sparer

Pro:

- hohe Liquidität bei handelbaren Anleihen

- erzielbare Rendite kann über Laufzeit und Risiko gesteuert werden

- bequeme Verwahrung im Depot

- Risiko kann über das Rating beurteilt werden

Contra:

- kein direkter Schutz der Anleger (Einlagensicherung haftet nicht für Ausfälle der Anleihen)

- Bonität des Emittenten kann sich sehr schnell verschlechtern

- Zins und Tilgung abhängig von der Wirtschaftskraft des Emittenten

- in Niedrigzinsphasen wird das Risiko nicht adäquat bezahlt

Gold – Der Rettungsanker

Pro:

- Gold hat die Funktion als Wertspeicher seit langem erfolgreich behauptet

- Inflationsausgleich möglich

- jederzeit veräußerbar

- nach 12 Monaten sind Gewinne steuerfrei

- rostet nicht, da Gold ein Edelmetall ist

- kann bis zu 9.999 Euro anonym erworben werden

Contra:

- Lagerung von physischen Gold kostet Geld oder hat erhöhte Risiken

- Kursschwankungen können Anlagewert zwischenzeitlich reduzieren

- Fälschungen von Münzen und Barren sind auf dem Markt zu finden

- politisches Interesse am Metall nachteilig – Stichwort: Goldverbot

Aktien – Beteiligung an wirtschaftlicher Entwicklung

Pro:

- jederzeit zu den Börsenöffnungszeiten handelbar

- Möglichkeiten Kursgewinne und Dividenden zu erzielen

- Inflationsausgleich möglich durch direkte Verbindung zur Wirtschaft

- historisch hohe durchschnittliche Renditen

- Aktiendepots gehören nicht zu den Spareinlagen und so zur Insolvenzmasse eines Kreditinstitutes

- viele spezifische Anlagemöglichkeiten, wie klassische Investmentfonds, ETFs und Zertifikate

Contra:

- Kursschwankungen können den Wert von Aktien (zwischenzeitlich) deutlich schwanken lassen

- Dividenden sind nicht planbar und können ausfallen

- einzelne Unternehmen können sich deutlich schlechter als der Gesamtmarkt einwickeln

- viele Produkte auf den Aktienmarkt sind undurchsichtig und tragen oftmals nicht bekannte Risiken in sich

Immobilien – stabile Geldanlage für Generationen

Pro:

- Menschen brauchen Wohnraum

- gute Lagen lassen sich nicht reproduzieren

- Mieterträge sind meistens gut planbar

- Banken finanzieren Immobilien langfristig

- oftmals hohe Wertstabilität

Contra:

- starke Abhängigkeit vom Zinsniveau

- politisches Interesse kann Erträge erodieren – Stichwort Mietpreisbremse

- Mieter können Wohnraum zerstören

- auch Immobilienmärkte können fallen

- in absoluten Zahlen betrachtet, ist die Anschaffung einer Immobilie sehr teuer

Fazit zu den Geldanlagen

Es gibt nicht „die richtige Anlage“ doch es gibt die richtige Anlage für jeden Anlagewunsch. Sollten Sie über Ersparnisse verfügen, die seit Jahren aus dem Sparbuch oder Termingeldern liegen, könnte ein Überdenken dieser Situation auch für Sie Sinn machen. Eine gute Mischung aus verschiedenen Anlageformen war historisch schon immer die richtige Wahl, um das eigene Vermögen zu vermehren, aber auch zu beschützen. Jede Anlageklasse hat ihre spezifischen Risiken und nur die Streuung über verschiedene Märkte ermöglicht es Ihnen, entspannt in die Zukunft zu sehen.

Ihr Martin Kronberg