Das menschliche Leben ist eine Anhäufung von Risiken. Es soll uns hier aber nicht das Risiko interessieren, welches durch einen schlechten Lebenswandel hervorgerufen wird. Auch die Gefahren des Straßenverkehrs oder dergleichen sind für uns an dieser Stelle uninteressant. Hier soll es nur um den Risikobegriff im Leben des Investors gehen.

Zuerst geht es um die allgemeine Definition und im Anschluss folgt eine Erläuterung zur Betrachtungsweise des Risikos in Bezug auf die Kapitalmärkte und der damit verbundenen Geldanlage.

Definition des Risikobegriffs

Der Begriff Risiko ist allgemein als Kombination von Gefahr und deren Eintrittswahrscheinlichkeit definiert. Oder anders ausgedrückt: Risiko wird als die Kombination der Eintrittswahrscheinlichkeit eines Ereignisses und der Schadenschwere bestimmt.

Ein schönes Beispiel für den Risikobegriff lieferte Nassim Nicholas Taleb in seinem Buch „Skin in the Game“. Dort gab er folgendes Beispiel, um den Unterschied zwischen einem Ensemble und einer Zeitreihe zu verdeutlichen.

Unterschied zwischen Ensemble und Zeitreihe

Die Wahrscheinlichkeit, dass jemand im Kasino Pleite geht, liegt bei 1%. Das bedeutet, dass eine Person von 100 in einem Kasino alles verliert und damit aus dem Spiel ist.

Nehmen wir folgendes einmal an. 100 Personen gehen in ein Kasino und spielen die ganze Nacht. Eine von den 100 Personen verliert ihr Geld, doch 99 verlassen ohne größeren finanziellen Schaden das Haus. Aus dieser Warte heraus erscheint ein Kasinobesuch recht harmlos, doch ist es irreführend. Es ist ein Ensemble, bei dem nicht das Individuum in einer Zeitreihe betrachtet wird, sondern die Masse zu einem bestimmten Zeitpunkt.

Geht jedoch eine Person 100 mal hintereinander in ein Kasino, steigt das Risiko, also der völlige Verlust des Kapitals, auf nahe 100%. Damit ist die Person aus dem Spiel und eine weitere Teilnahme ist nicht mehr möglich.

Das Ruin-Risiko

Das Risiko, welches uns interessieren sollte, ist das Ruin-Risiko. Dieses gilt es zu vermeiden. Dabei spielt es keine Rolle, wie gering überhaupt die Eintrittswahrscheinlichkeit ist, denn das Eintreffen des Ruins bedeutet, dass der Anleger aus dem Spiel ist und keine Chance mehr auf zukünftige Gewinne hat.

Die Vermeidung des Ruin-Risikos ist der Dreh- und Angelpunkt, aus dem heraus die Anlageentscheidungen bei der Geldanlage getroffen werden sollten. Anders gesagt – es muss aus den Tails heraus entschieden werden, dazu gehört z.B. auch eine extreme Frage wie:

Überlebt mein Portfolio/Vermögen eine abrupte Bewegung der jeweiligen Märkte 50% unter oder über dem Niveau des Vortages? Ja oder Nein?

- Nein! Dann zurück auf Los, denn in diesem Fall stimmt etwas mit der Vermögensaufteilung nicht.

- Ja! Ok, wie groß ist der Schaden der dabei entsteht, denn hier gilt auch noch folgendes zu bedenken. Verliert ein Portfolio 50% an Wert, muss dieses im Anschluss um 100% ansteigen, damit es wieder den Anfangswert erreicht.

Beispiel Flash Crash 2015

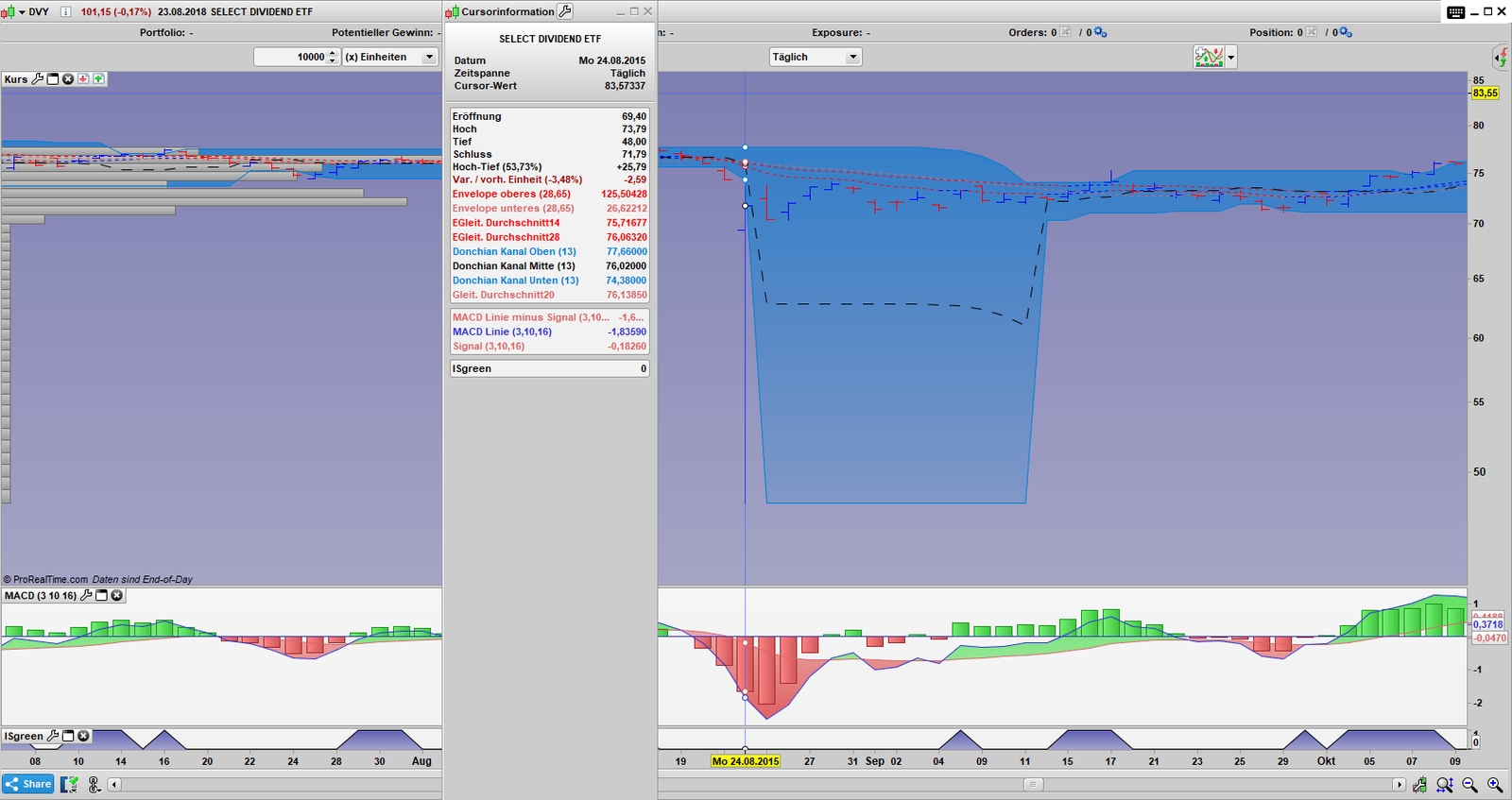

Die oben gestellte Frage erscheint vielleicht sehr extrem und komplett aus der Luft gegriffen, doch kommt ein solcher Crash in weniger liquiden Titeln häufiger vor, als man zu anfangs denken möchte. Ein Beispiel dafür bietet der iShares Select Dividend ETF, der am 24.08.2015 eine extreme Bewegung vollzog. An diesem Tag lagen zwischen dem Hoch und Tief 53,73% wie in Abbildung 1. zu sehen ist.

Der auf den Tag genau drei Jahre zurückliegende Flash-Crash sollte in der Beziehung ein wahrer Augenöffner sein und es jedem deutlich zeigen, dass solche Extreme ohne weiteres möglich sind. Am selben Tag kam es auch bei den Einzeltiteln zu extremen Schwankungen, worüber hier auf Trading-Treff berichtet wurde.

Innerhalb der ersten 30 Minuten war auch kein richtiger Handel möglich, da die Kurse nur so wild zuckten und man genau sah das nicht genügend Liquidität vorhanden war. Es kam in der Zeit zu ca. 4500 kleinen Flash-Crash-Events, die andauernde Unterbrechungen im Handel einiger Aktien zufolge hatten.

Beim Open kam es zu einigen Extremen, hier seien nur drei angemerkt:

KKR -39% zur Eröffnung

JPM -20%

CELG -21%

Nun könnte man meinen, ja, OK, lege ich halt meine gesamten Ersparnisse auf das Sparbuch und bin damit auf der sicheren Seite. Das stimmt so auch nicht, denn auch dort lauern Gefahren, deren Eintrittswahrscheinlichkeit jenseits der 0% Hürde liegen.

Da muss nicht einmal der Teufel an die Wand gemalt werden, womit die Gefahr des Zusammenbruchs unseres Finanzsystems gemeint ist, denn das wäre der wahre Schwarze Schwan schlechthin. Nein, es gibt da auch noch trivialere Gründe, warum die Überlegung mit dem Sparbuch Suboptimal ist.

Die Erwähnung der Inflation sollte genügen, um zu verdeutlichen das auch ein Sparbuch gewissen Risiken unterliegt.

Merke: Die Vermeidung des Ruins ist es, welche den Investor im Spiel hält. Es ist ungemein wichtig, da das Investieren ein Spiel auf lange Sicht ist, welches jedoch einem Endzeitpunkt unterliegt. Deshalb gilt es das Ruin-Risiko auszuschalten.

Umgang mit dem Ungewissen – Einfache Heuristik für die Geldanlage

Falsche Annahmen

Leider wird der Punkt mit dem Ruin und dem Endzeitpunkt oftmals übersehen. Besonders häufig kommt dieser Fehler in theoretischen Betrachtungen zur Geldanlage vor, in denen viel zu häufig darauf beharrt wird, dass der Investor das Crash-Risiko maßlos überschätzt.

Die desaströsen Auswirkungen eines Crashs auf ein voll investiertes Portfolio werden dabei leider völlig ignoriert. Es wird nur Ellenlang „Wissenschaftlich“ aufgezeigt, dass es angeblich eine Falsche Risikomeidung sei, die auf keiner Empirischen Basis beruht, da ja im Durchschnitt ein Crash nicht zu erwarten sei. Er ist in einer solchen Betrachtung quasi unwahrscheinlich.

Auch der Endzeitpunkt einer Geldanlage wird kaum in Betracht gezogen, doch ist auch dieser nicht zu unterschätzen, denn er beendet die Zeitreihe, egal wie das Ergebnis bis dahin ausgefallen ist. Anders gesagt, einen Bärenmarkt, wie ihn Europas Aktienmarkt seit dem Platzen der Dotcom Blase erfährt, kann der normale Anleger nicht aussitzen, da seine Lebenszeit begrenzt ist.

Da wir nun aber wissen, dass das Überleben eines Investors davon abhängt nicht Pleite zu gehen, wissen wir, dass die Angst vor einem Crash nicht falsch ist. Auch nicht übertrieben, sondern völlig rational. Das gilt besonders, wenn man sich vor Augen führt, dass dem Anleger nicht ewig Zeit gegeben ist, den möglichen Schaden eines Crashs wieder aufzuholen, denn seine Lebenszeit ist begrenzt.

Wer an den Märkten überlebt hat recht. Nicht wer das beste theoretische Portfoliomodell bedient. Ganz einfach!